Налоговый вычет на квартиру: начисление, порядок выплаты, сроки

В России гражданам предлагается масса возможностей. Государство всячески поддерживает своих жителей, предлагая им разнообразные бонусы. Например, можно при желании оформить налоговый вычет на квартиру. Но при каких условиях? И что может потребоваться для воплощения задумки в жизнь? Разобравшись во всем этом, каждый человек сможет справиться с поставленной задачей. На самом деле все проще, чем кажется. И даже ничего не понимающий в бумажной волоките человек сможет добиться желаемой цели.

Определение

Налоговый вычет за покупку квартиры - это бонус, интересующий многих современных граждан. В России подобная услуга может быть оказана не всем и не всегда.

Налоговым вычетом называют процедуру возмещения подоходного налога. Кроме того, так можно назвать освобождение человека от уплаты НДФЛ в тех или иных размерах. В нашем случае гражданин будет претендовать на возмещение части расходов за покупку недвижимости. В частности, жилой.

Разновидности выплат

Налоговый вычет при покупке жилья - это не так трудно, как кажется. Главное - придерживаться определенного алгоритма действий. Кроме того, необходимо хорошо разобраться в особенностях оформления возврата НДФЛ. Иначе человек не сможет добиться желаемого результата.

В России имущественные вычеты (за покупку жилого имущества) могут быть разными. Выделяют основные и ипотечные выплаты. Первые полагаются всегда, вторые - за уплаченные по ипотеке проценты. Далее постараемся рассмотреть оба варианта развития событий.

Основные требования для оформления

Налоговый вычет на квартиру может быть оформлен только при определенных обстоятельствах. Существуют определенные требования, несоблюдение которых отбирает право на возврат средств за сделку купли-продажи недвижимости.

На данный момент требовать деньги за соответствующую операцию могут только те, кто:

- совершил покупку на свое имя;

- заплатил за операцию собственными денежными средствами;

- обладает гражданством РФ;

- имеет официальное место работы;

- перечисляет в государственную казну 13 % от прибыли в виде НДФЛ.

Соответственно, без работы и уплаты подоходного налога требовать налоговый вычет за покупку квартиры не получится. Подобное полномочие попросту не предусмотрено законодательством РФ.

Исключения из правил

Только все не так просто, как кажется. В России законы часто имеют лазейки и исключения. Налоговый вычет при покупке жилья могут получить даже безработные. И пенсионеры в том числе.

Если пожилой гражданин официально работает, он будет оформлять возврат НДФЛ наравне с более молодыми получателями вычетов. При отсутствии у человека места трудоустройства право на возмещение расходов за сделку не упраздняется некоторое время. Почему?

Дело все в том, что в РФ есть право на перенос НДФЛ. В этом случае произойдет перенесение подоходного налога за прошлые 3 года. То есть при подсчете возвращаемой суммы придется учесть только НДФЛ за последние 36 месяцев.

Отсюда следует, что налоговый вычет на квартиру безработный не сможет получить только по истечении трех лет отсутствия трудоустройства и перечисления подоходных налогов в государственную казну.

Места принятия запроса

Вычет на квартиру - это не так уж и трудно. Главное - правильно подготовиться к соответствующей операции. Необходимо разобраться с возмещением НДФЛ в РФ. Например, куда обращаться за соответствующим обслуживанием.

Подобная операция может быть оказана различными организациями. На данный момент возмещение подоходного осуществляется через:

- многофункциональные центры;

- службы "одного окна";

- отделения налоговых органов.

С некоторых пор в РФ налоговые возвраты могут быть оформлены через работодателей. Подобный вариант не слишком популярен, поэтому на нем заострять внимание не будем.

Суммы основного возмещения

Сумма налогового вычета при покупке квартиры является довольно важным моментом. Дело все в том, что право на возмещение подоходного налога упраздняется после того, как человек израсходует установленные лимиты по возвратам денег.

Основной имущественный вычет может быть возвращен с суммы не более 2 000 000 рублей. Возмещение оформляется в размере 13 %. Отсюда следует, что максимум можно вернуть себе 260 000 рублей. И не более того.

Суммы ипотечного возврата

Ранее было подчеркнуто, что человек имеет право требовать не только основной вычет, но и ипотечный. При подобных обстоятельствах заявителю вернут деньги за уплаченные проценты по кредиту.

Ипотечный имущественный вычет в РФ позволяет возместить средства в размере 13 процентов от базы в 3 000 000 рублей. Иными словами, человек получит максимум 390 000 рублей в виде возврата. Ни рублем больше. Такие полномочия просто не предусмотрены.

Сроки обращения

Размер налогового вычета при покупке квартиры в России, как уже можно было заметить, может быть разным. Обычно человеку возмещают 13 процентов от понесенных расходов при покупку жилья, но не более указанных лимитов.

Право на вычет имеет срок действия. Обратиться за изучаемой услугой можно в течение трех лет с момента совершения сделки. Но это еще не все.

Дело все в том, что в России разрешено возместить НДФЛ сразу за три года. Очень удобная возможность, особенно если гражданин решил требовать деньги за ипотеку или образовательные услуги.

Инструкция: лично оформляем возврат

Налоговый вычет при покупке недвижимости в РФ может оформляться только при определенных условиях. С ними мы уже ознакомились. Теперь стоит выяснить, что нужно для достижения желаемой цели.

Начнем с самого простого и распространенного варианта развития событий. Речь идет о требовании возврата подоходного налога через налоговую службу или МФЦ.

При подобных обстоятельствах человеку придется придерживаться следующего алгоритма действий:

- Сформировать пакет бумаг, предусматриваемый законодательством страны для возмещения подоходного налога.

- Заполнить и подать заявление установленного образца в уполномоченную службу по месту прописки.

- Подождать, пока прошение будет рассмотрено ФНС. Это не самый быстрый процесс.

- Получить денежные средства, положенные в виде возврата подоходного налога за приобретение жилого имущества.

На подобном этапе можно закончить. Теперь ясно, как оформить налоговый вычет на квартиру. Это не так трудно, как кажется. Основной проблемой обычно является подготовка документации для достижения желаемой цели.

Руководство по оформлению через работодателя

Налоговый вычет за покупку квартиры можно требовать по месту трудоустройства. Это не самый распространенный вариант развития событий, но он имеет место. Главное - разобраться, как себя вести.

Налоговый вычет при покупке жилой недвижимости в сложившейся ситуации может быть оформлен следующим образом:

- Подготовить некий пакет справок, необходимый для дальнейших манипуляций.

- Написать и подать прошение на возмещение НДФЛ за покупку недвижимости. Ходатайство придется отдать начальнику по месту официальной работы.

- Дождаться освобождения зарплаты от подоходного налога.

Вот и все. Как показывает практика, подобный расклад не пользуется особым спросом. Связано это с тем, что при требовании налогового вычета при покупке жилья через работодателя деньги на руки в виде крупной суммы не выдаются. Вместо этого заработок гражданина-заявителя освобождается от подоходных налогов на ту или иную сумму.

Сроки рассмотрения дела

Тем не менее оба варианта присутствуют на практике. Обращение в ФНС или в МФЦ за возмещением денег при покупке жилой недвижимости - это долгая и хлопотная операция. Быстро средства вернуть не получится ни при каких обстоятельствах.

На данный момент заявление на вычет налоговыми органами будет рассматриваться около месяца-двух. И столько же, как правило, уходит на непосредственное зачисление денег банком на счет получателя. То есть в среднем человеку придется прождать 4-6 месяцев. Быстрее средства не переводятся.

Вычет на квартиру предлагается возместить себе быстрее через работодателя. Подобный вариант предусматривает рассмотрение заявления на возмещение понесенных расходов в течение месяца. Правда, НДФЛ возвращаться будет постепенно. И поэтому точно сказать, как быстро гражданин в конечном итоге получит всю положенную ему сумму, проблематично. Точнее, невозможно.

Справки для начальника

Как получить вычет за покупку квартиры? Ответ на подобный вопрос отныне известен каждому. Только не совсем понятно, какие бумаги пригодятся для воплощения задумки в жизнь.

Первым делом человек может требовать возмещение подоходного налога через работодателя. Это самый простой в плане подготовки вариант. Он предусматривает предоставление следующих бумаг:

- заявления;

- паспорта;

- выписки ЕГРН на жилье;

- чеки и квитанции, указывающие на расходы человека.

Этого будет более чем достаточно. Остальные документы подготавливает и проверяет работодатель. Через месяц зарплату гражданина освободят от НДФЛ.

Основные составляющие для ФНС

Как получить налоговый вычет при покупке квартиры? Основной проблемой, как уже было сказано, является подготовка документации для воплощения задумки в жизнь. Для начала разберем обязательные справки для достижения желаемой цели.

Налоговым органам необходимо передать в обязательном порядке:

- свидетельство о правах собственности на недвижимость;

- ходатайство установленной формы на предоставление возврата подоходного налога;

- идентификатор личности;

- чеки и расписки, указывающие на факт внесения средств за сделку;

- договор купли-продажи или ипотеки;

- справки о доходах (лучше всего по форме 2-НДФЛ);

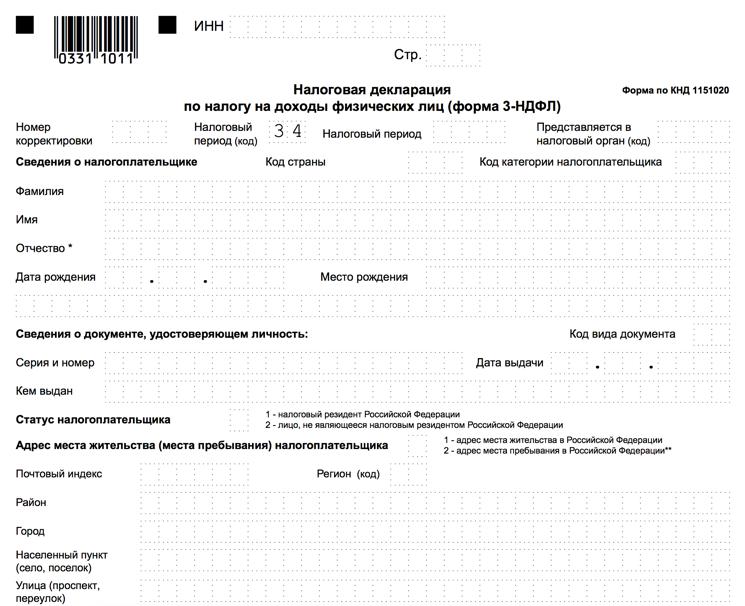

- налоговую декларацию за тот или иной период времени.

Перечисленные справки должны быть предоставлены вместе с копиями. Нужно ли их заверять? Нет. Человеку достаточно взять с собой перечисленную документацию и в отдельных случаях дополнить ее особыми выписками. Но какими? Как можно оформить налоговый вычет при покупке объекта недвижимости?

Проценты по ипотеке

Как получить вычет за покупку квартиры в кредит? Для этого придется воспользоваться указанными выше инструкциями. Каждый сам выбирает, как ему себя вести.

Если хочется возместить проценты по ипотеке, человеку потребуется взять с собой не только ранее перечисленные справки, но и:

- расписки из банков об уплате процентов за кредит;

- график платежей по договору о кредитовании;

- выписки, указывающие на непосредственные переводы денег за имущество.

Ничего трудного в этом нет. Во всяком случае, если гражданин добросовестно себя ведет. Человеку дополнительно рекомендуется взять собой в уполномоченные органы еще и учредительные документы продавца жилья. В случае сделки с физлицом, можно обойтись копией паспорта бывшего собственника жилья.

Для предпринимателей

Вычет при покупке квартиры полагается в указанных выше случаях. А как быть, если гражданин является предпринимателем? Может ли он требовать деньги за соответствующие сделки с недвижимостью?

Да, но не всегда. Дело все в том, что для достижения желаемой цели гражданин должен переводить в государственную казну 13 процентов от доходов. Это возможно при ОСНО. Используя специальные режимы налогообложения, человек не сможет требовать возмещение подоходного налога. Это значит, что далеко не всегда предприниматель имеет возможность оформление вычета за недвижимость.

При использовании сторонних вложений

Теперь ясно, как оформить налоговый вычет на квартиру. А как поступить, если человек использует государственную поддержку при приобретении имущества? Может ли он возместить подоходный налог?

Да, только уменьшив налоговую базу на сумму сторонних вложений. От полученной цифры в конечном итоге будут рассчитывать размер возврата подоходного налога. Это не так трудно понять, как кажется.

Если имеется семья

Налоговый вычет за покупку квартиры может быть оформлен семейными людьми. При подобных обстоятельствах человек должен взять с собой:

- свидетельство о рождении детей;

- выписки об использовании материнского капитала;

- справки о браке или его расторжении;

- брачное соглашение установленной формы;

- бумаги об удочерении детей.

Эти составляющие должны быть приложены к ранее указанным бумагам. В противном случае в возврате НДФЛ могут отказать.

Важно: при оформлении возмещения подоходного налога за совместное жилье супругов рекомендуется указать принцип разделения подоходного налога.