Документы для налогового вычета: список. Кто может рассчитывать на налоговый вычет

Налоговый вычет - это право, предоставляемое государством РФ некоторым гражданам. Воспользоваться им может далеко не каждый. Лишь при определенных условиях тот или иной человек способен оформить вычет. Что это такое? При каких обстоятельствах можно воспользоваться данной услугой? Какие требуется подготовить документы для налогового вычета в том или ином случае? Разобраться во всех этом рекомендуется каждому налогоплательщику РФ. Упомянутая возможность является весьма выгодной. Упускать шанс получения законной денежной компенсации от государства - это не лучшее решение.

Определение

Налоговый вычет - процедура возврата денежных средств за разнообразные сделки и прочие расходы в счет перечисленных государству налогов с доходов. То есть человеку возместят деньги за ту или иную финансовую операцию.

Вычеты налогового типа бывают разными. Желательно заранее знать, какие документы нужны для налогового вычета. Если изучить законодательную базу данной процедуры и заранее к ней подготовиться, можно с минимальными затруднениями затребовать возврат налога.

О разновидностях

Документы для оформления налогового вычета будут меняться, что зависит от обстоятельств. Поэтому важно понимать, к чему готовиться.

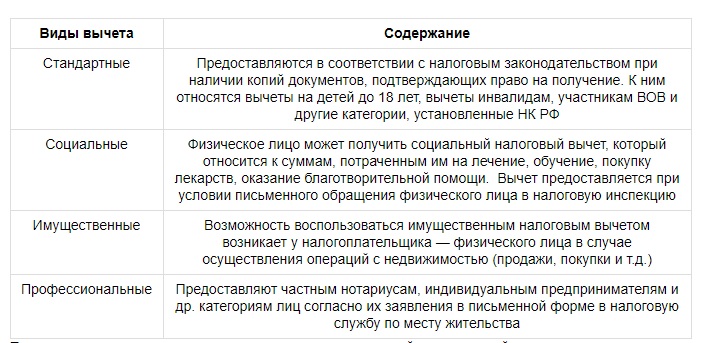

Существующие типы возвратов:

- Стандартные.

- Имущественные.

- Социальные.

- Профессиональные.

На последнем пункте заострять внимание не будем. Этот возврат встречается на практике крайне редко и применяется для предпринимателей. С остальными типами возвратов ознакомимся ниже.

Вычет стандартный

Оформление налогового вычета является довольно долгим занятием. В частности, без правильной предварительной подготовки. Именно из-за этого граждане стараются как можно больше узнать о возврате НДФЛ.

Есть стандартный налоговый вычет. Он позволяет уменьшить налоговую базу на ту или иную сумму. Налоговый вычет в размере 3 000 рублей в месяц полагается лицам:

- Получившим радиационное облучение (лучевую болезнь) при ликвидации аварии на Чернобыльской АЭС и в зоне отчуждения.

- Работавшим в 1957 году на предприятии "Маяк" и также получившим высокую дозу облучения во время аварии.

- Облучившимся во время испытания ядерного оружия на различных полигонах страны.

- Участвовавшим в сборке ядерных зарядов до 31.12.61.

- Инвалидам ВОВ.

- Ставшим инвалидами при любых военных конфликтах по защите отечества.

Ежемесячный налоговый вычет в сумме 500 рублей полагается лицам:

- Героям Советского Союза.

- Героям РФ.

- Участникам боевых действий ВОВ.

- Пережившим блокаду в Ленинграде.

- Бывшим узникам концлагерей и гетто.

- Инвалидам с детства.

- Инвалидам I и II группы.

- Отдавшим свой костный мозг ради спасения других людей.

- Жертвам Чернобыльской катастрофы и аварии на "Маяке".

Полный перечень получателей возврата на налогоплательщика можно посмотреть в пункте 1 статьи 218 НК РФ.

Стандартные вычеты - это сумма, которая позволяет уменьшить базу при расчете подоходного налога на то или иное значение. На руки соответствующие деньги не выдаются.

Ниже более подробно рассмотрим стандартный вычет на детей.

Возвращение средств на ребенка

Что подразумевают налоговые вычеты? Разъяснения ФНС помогают понять, как гражданин может запросить возврат денег в счет уплаченного НДФЛ. На самом деле все проще, чем кажется.

При запросе стандартного вычета за детей могут рассчитывать на уменьшение налоговой базы ежемесячно родители и усыновители, которые занимаются содержанием и воспитанием маленьких граждан:

- 1 400 рублей - за первых двух детей.

- 3 000 рублей - за 3 и более несовершеннолетних.

- 12 000 рублей - при воспитании несовершеннолетнего инвалида до 18 лет либо до 24 лет, если ребенок имеет инвалидность I или II группы и при этом является студентом очной формы обучения.

Есть также стандартные налоговые вычеты, которые положены за детей их опекунам, попечителям и приемным родителям:

1 400 рублей на первого и второго ребенка.

3 000 рублей на третьего и последующих детей.

6 000 рублей при воспитании ребенка-инвалида до его 18-летия или до его 24-летия, если он учится на дневном отделении и при этом является инвалидом I или II группы.

Налоговый вычет на ребенка начисляется со дня его рождения или со дня усыновления.

Имущественный вычет

Следующий тип возмещения НДФЛ - это оформление имущественного вычета. Он положен при приобретении той или иной собственности, а также при продаже имущества или его части. Главное - учесть выдвигаемые законодательством РФ требования по предоставлению вычетов налогового типа.

Имущественный возврат может быть обычным или ипотечным. Во втором случае подразумевается возмещение уплаченных за кредит на жилье процентов. Граждане имеют право требовать сразу оба вычета. Это довольно распространенная практика.

Имущественный вычет - это право гражданина вернуть или не уплачивать НДФЛ при сделках с имуществом. Предоставляется он (как и все остальные возвраты) только по заявлению гражданина.

Вычеты социальные

Документы для налогового вычета могут пригодиться абсолютно разные. Пакет справок напрямую зависит от того, какой тип возврата НДФЛ имеет место.

На сегодняшний день можно оформить возмещение денег в виде социального вычета. Он предоставляется за:

- Лечение.

- Обучение (себя, детей, братьев, сестер).

- Приобретение лекарств и медицинских средств.

- Благотворительность.

- Страхование жизни и здоровья.

- Пенсионное страхование.

- По расходам на трудовую пенсию.

Получить социальные вычеты можно, подав налоговую декларацию в налоговую инспекцию либо написав соответствующее заявление непосредственно своему работодателю. Ниже представлена краткая характеристика всех вычетов в России. Она поможет сориентироваться каждому гражданину.

Лимиты по прочим возвратам

Документы для оформления налогового вычета на территории РФ подготавливаются людьми заранее.

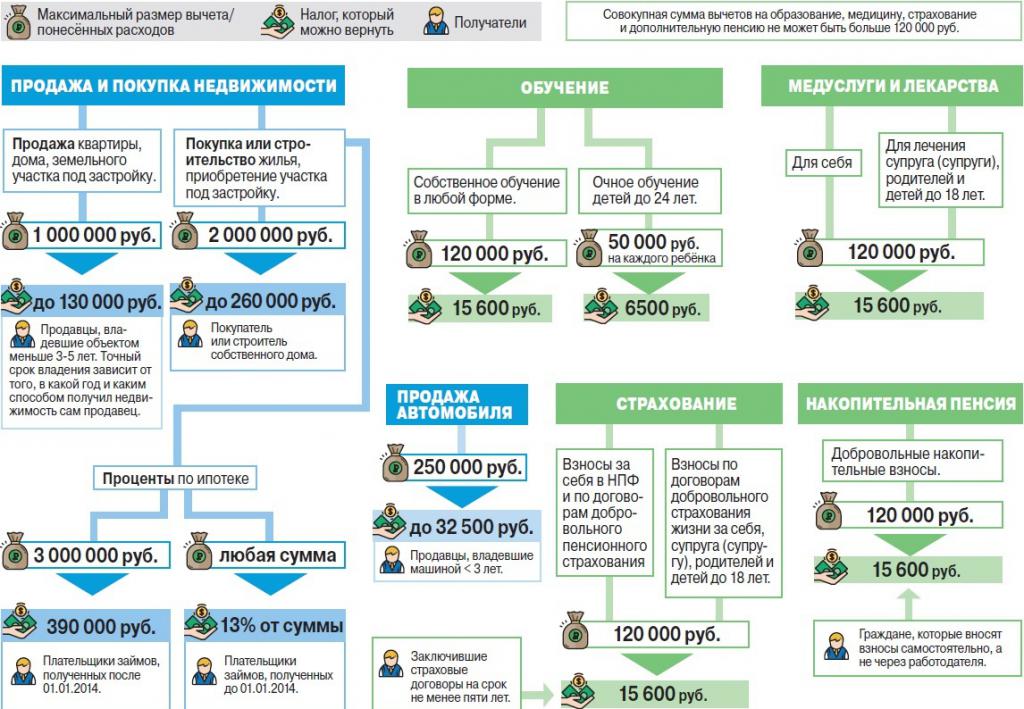

Иногда получить возврат НДФЛ нельзя из-за того, что потенциальный заявитель израсходовал весь лимит по тому или иному вычету. Об этих ограничениях мы поговорим далее. На фото ниже можно увидеть наглядную схему вычетов и их размеров.

За основной имущественный возврат в общей сложности нельзя вернуть более 260 тысяч рублей, а за ипотечный - 390 тысяч. Социальные вычеты позволяют возместить 120 000 рублей. При этом за обучение одного ребенка удастся возместить 50 000 рублей.

Если требуется провести оформление возмещения НДФЛ социального типа, гражданин не сможет вернуть за год более 15 600 рублей. Это ограничение распространяется и на лечение, и на обучение.

Если речь идет о дорогостоящем лечении, то перечисленные лимиты и ограничения не действуют. За подобные сделки законодательство РФ позволяет возврат 13 % от суммы понесенных расходов.

Законодательные требования

Кто может рассчитывать на налоговый вычет? Чтобы получить налоговый вычет, гражданин должен выполнять следующие требования:

- Иметь официальное место работы.

- Переводить в государственную казну ровно 13 % от доходов.

- Иметь гражданство РФ.

- Понести расходы за те или иные услуги/покупки из своих средств.

- Совершить сделку от своего имени.

Безработные или трудящиеся неофициально граждане оформлением налогового вычета воспользоваться не смогут, так как они не платят подоходный налог. Если человек работает неофициально и предоставит справки о том, что он регулярно делает отчисления в размере 13 %, ему вычеты полагаются на общих основаниях.

Индивидуальное предпринимательство и возмещение НДФЛ

Документы для получения налогового вычета того или иного типа должны подготавливаться, в зависимости от ситуации. Далеко не всегда легко добиться желаемого результата.

Могут ли индивидуальные предприниматели рассчитывать на вычеты? Да, но только в том случае, если они пользуются ОСНО. Специальные режимы налогообложения не позволяют требовать возмещение НДФЛ из-за низких или завышенных процентных ставок налогов.

Давность обращений

Знать список документов для налогового вычета недостаточно для того, чтобы успешно оформить соответствующие возвраты. Для начала каждый потенциальный заявитель должен хорошо разобраться в законодательных основах вопроса.

К вычетам налогового типа есть условие, которое называется давность обращений. Это время, в течение которого разрешено требовать возмещение НДФЛ. Оно составляет 36 месяцев. Отсчет начинается с момента заключения той или иной сделки.

При запросе вычета человек имеет право на оформление возмещения подоходного налога сразу за три предыдущих года. Это очень удобно, если, к примеру, необходимо возместить деньги за образовательные услуги.

Нужно запросить налоговый вычет? Когда подавать документы с заявлением установленной формы в уполномоченные органы? На следующий год, идущий за периодом несения тех или иных расходов.

Куда обращаться

Нужно запросить налоговый вычет? Когда подавать документы с заявлением установленной формы в уполномоченные органы? На следующий год, идущий за периодом несения тех или иных расходов.

Где принимают заявления на возврат НДФЛ? Стандартный вычет оформляется только у работодателя по месту трудоустройства. Тогда денег на руки человек не получит - его зарплату просто освободят от налогообложения на ту или иную сумму в общей сложности.

Если же хочется запросить возмещение уплаченного подоходного налога стандартным путем, можно обратиться за помощью в любой многофункциональный центр или в местную налоговую службу. Предпочтительнее пользоваться вторым вариантом развития событий. Он значительно ускорит операцию.

Для вычета за детей

Перечень документов для налогового вычета на территории Российской Федерации зависит от обстоятельств. Предположим, человек хочет запросить стандартный вычет за детей.

В этом случае заявителю придется предъявить:

- Паспорт.

- Свидетельства о рождении родных либо усыновленных детей.

- Выписки об инвалидности несовершеннолетних.

- Если второй родитель отказался от права на вычет, можно дополнительно предъявить отказ супруга от получения стандартного возврата. Тогда второй супруг получит двойной вычет.

- Свидетельство о заключении брака.

Основные справки для социального вычета

Документы для налогового вычета требуют огромного внимания со стороны потенциального заявителя. Без них возместить себе НДФЛ никак не получится.

В обязательном порядке, независимо от типа возмещения подоходного налога, заявитель приносит в ФНС:

- Свой паспорт.

- Чеки, указывающие на те или иные расходы.

- Справки о доходах (чаще всего подготавливаются 2-НДФЛ).

- Налоговую декларацию.

- Договоры на оказание услуг или приобретение имущества.

Список выглядит не слишком внушительно. Но это только начало. на практике могут потребоваться дополнительные документы.

Для имущественного возврата

Список документов для налогового вычета за квартиру, как правило, не очень внушительный. Он мало чем отличается от указанного выше перечня. К нему обычно прикладывают:

- Договор купли-продажи.

- Выписки ЕГРН на объект недвижимости.

- Финансовые документы, подтверждающие понесенные расходы (квитанции, чеки, банковские документы о совершении платежей).

Рекомендуется взять с собой копии перечисленных бумаг. Если у гражданина есть расписка о получении продавцом имущества денег, ее тоже придется взять с собой.

Для ипотеки

Какие еще могут требоваться справки для налогового вычета при покупке квартиры? В случае оформления ипотеки (помимо всех указанных выше документов) потенциальному получателю возврата НДФЛ нужно сформировать следующий пакет бумаг:

- Ипотечное соглашение.

- График погашения долга.

- Квитанции с внесенными по кредиту средствами.

- Выписки о получении банком процентов по ипотеке.

Именно из-за перечня документов для налогового вычета граждане предпочитают сразу оформлять и основной возврат, и ипотечный. Это право остается за каждым потенциальным заявителем.

За лечение

Список документов для налогового вычета за квартиру мы изучили. Теперь можно рассмотреть прочие расклады. Они встречаются в жизни довольно часто.

Ранее было отмечено, что граждане имеют право на возмещение денежных средств за медицинские услуги и покупку лекарств. Чтобы получить соответствующую услугу, нужно предоставить:

- Договор на оказание медицинских услуг.

- Лицензии медучреждения.

- Лицензии врача (если его деятельность предусматривает подобную справку).

- Рецепт на лекарство с врачебным диагнозом.

Если происходит возмещение НДФЛ за близких, требуется доказать родство между клиентом и тем, кто оплачивает услуги. Обычно для этого достаточно свидетельства о браке или о рождении/усыновлении.

За учебу

Документы для получения налогового вычета включают в себя разные составляющие. Они напрямую зависят от того, за что именно возвращают подоходный налог.

Выше отмечалось, что можно получить вычет за образовательные услуги. При подобных обстоятельствах человек должен взять с собой в уполномоченные органы следующие документы:

- Справку из образовательного учреждения о том, что ребенок действительно там обучается.

- Лицензию образовательного учреждения.

- Аккредитацию специальности, на которой обучается человек.

- Договор с высшим образовательным учреждением или техникумом на имя заявителя.

Если происходит возмещение денег за ребенка или братьев, возникает необходимость предъявления свидетельств о рождении или других выписок о родстве с плательщиком.

Для семейных граждан

Какие документы нужны для налогового вычета, в целом, мы разобрались. Стоит отметить, что люди, у которых есть семьи, должны подготавливаться более серьезно к оформлению вычета, нежели одинокие граждане.

Рекомендуется перед обращением в ФНС сформировать следующий пакет бумаг:

- Свидетельства о рождении детей.

- Документы об усыновлении (оформлении опекунства).

- Свидетельство о заключении брака.

- Свидетельство о разводе (если семья распалась).

- Любые документы, подтверждающие факт смены личных данных.

Как только все это будет готово, нужно обратиться с заявлением установленной формы в ФНС. Приблизительно через 2 месяца уполномоченный орган ответит на запрос. Если все сделано верно, денежные средства будут зачислены гражданину на указанный в заявлении счет в срок до 3 месяцев.

Заключение

Мы изучили все возможные и распространенные на практике налоговые вычеты. Представленная вниманию информация актуальна на сегодняшний день.

Следуя предложенным советам, каждый сможет подготовить документы для налогового вычета, согласно своей ситуации. Если в процессе получения вычета возникли какие-то затруднения, рекомендуется обратиться за помощью к сотрудникам ФНС. Они обязательно помогут.