С чего можно вернуть 13 процентов: перечень. Правила оформления налоговых вычетов

Официально работающие люди в России платят налоги. Эти платежи называются подоходными. Перечисление НДФЛ - обязанность трудоустроенных граждан. За счет соответствующих отчислений у работника появляются особые права и возможности. К примеру, человек может запросить налоговый вычет. Но что это такое? И как его получить? С чего можно вернуть 13 процентов? Перечень сделок, предусматривающих возврат подоходного налога, а также способы запроса вычетов будут представлены далее. Это не самая быстрая процедура, предусматривающая определенную бумажную волокиту. И поэтому гражданам придется соблюсти немало условий для воплощения задумки в жизнь.

Условия для вычетов

За что можно вернуть налоговый вычет? Задумываться над подобным вопросом нужно, если человек соответствует установленным законодательством РФ требованиям.

Чтобы иметь право на вычет налогового типа, потребуется:

- иметь официальное место трудоустройства;

- перечислять НДФЛ в размере 13 % от дохода;

- проводить сделки, за которые просят вычет, от имени заявителя и за его же деньги;

- обладать гражданством РФ;

- достигнуть совершеннолетия (или добиться эмансипации).

Вот и все. Если указанные требования выполнены, можно задуматься, на что распространяется налоговый вычет.

Список сделок

На самом деле все проще, чем кажется. В России существуют различные налоговые возвраты.

С чего можно вернуть 13 процентов? Перечень соответствующих сделок входят такие операции:

- покупка жилья;

- оформление ипотеки;

- оплата медицинских услуг и лекарств;

- обучение (свое, детей, братьев, сестер).

Кроме того, предприниматели могут запросить профессиональный вычет. Он встречается на практике крайне редко, поэтому на нем заострять внимание не будем. Вместо этого, рассмотрим все перечисленные ранее возвраты более подробно.

Имущественный вычет - покупка жилья

Нужно сделать налоговый вычет? За что можно вернуть деньги? И в каких размерах предоставляется возврат? Ответы на данные вопросы зависят от сделки, с которой имел дело гражданин.

Например, чаще всего на практике встречается имущественный вычет. Он положен за приобретение недвижимости. Можно вернуть 13 процентов с покупки квартиры, дома или земли. Главное, чтобы сумма сделки передавалась продавцу сразу.

При этом, если имущество приобретается в долевую собственность, на возврат могут претендовать совладельцы имущества пропорционально выделенным долям в имуществе.

Стоит запомнить, что все вычеты имеют определенные ограничения по возвращаемым суммам. Например, в виде обычного имущественного вычета нельзя получить в общей сложности больше 260 000 рублей. При исчерпывании данного лимита право на налоговый вычет за имущество у человека утрачивается.

Ипотека и возвраты

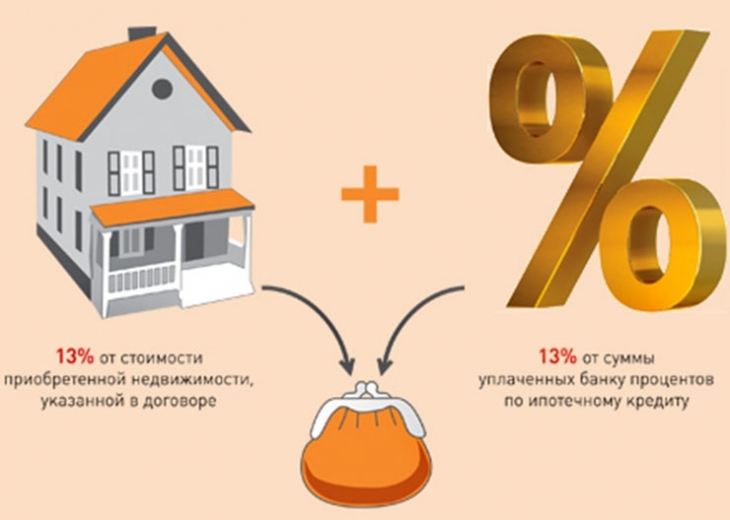

С чего можно вернуть 13 процентов? В перечень сделок, предусматривающих возврат НДФЛ, включено ипотечное кредитование. То есть, за кредит на недвижимость можно возместить себе часть расходов.

Более того, в случае с ипотекой, граждане могут вернуть себе деньги за уплаченные по кредиту проценты. В общей сложности имущественный ипотечный вычет не может превышать 390000 рублей.

Обучение - основы по вычетам

Можно ли вернуть 13 процентов с оплаты обучения? Да, современные граждане обладают соответствующим правом. Причем, как гласит закон, разрешено возвращать НДФЛ за свою учебу и обучение детей/сестер/братьев.

Вычет за обучение - это социальный возврат. Он предусматривает возмещение расходов за образовательные услуги в размере до 120 000 рублей в общей сложности. При этом можно вернуть себе расходы за учебу на любом отделении - и за очное обучение, и за заочное. Ничего трудного в этом нет.

Если человек решил вернуть НДФЛ за учебу ребенка или брата/сестры, можно надеяться на максимальную выплату в размере 50 000 рублей. При этом договор с вузом должен быть заключен на имя заявителя, а студентам придется обучаться на очном отделении.

Лечение и лекарства

На что распространяется налоговый вычет? Если человек пользуется платными медицинскими услугами или приобретает лекарства, он может вернуть себе 13 % от соответствующих расходов.

Вычет за лечение - это еще один социальный возврат. Он, как и в случае с обучением, не может превышать 120 000 рублей в общей сложности. При этом вернуть деньги разрешается за:

- себя;

- близких родственников;

- детей.

Установленные лимиты по сумме вычета не распространяются на дорогостоящее лечение. За него человек сможет требовать ровно 13 % от суммы по договору.

Важно: стоит помнить, что за любой вычет гражданам предлагается возместить расходы в счет подоходного налога. При этом нельзя выручить денег больше, чем было переведено в виде НДФЛ в том или ином году. Это правило должен помнить каждый человек.

Срок давности

За что можно вернуть НДФЛ? Ответ на этот вопрос был представлен нашему вниманию. Но как действовать в том или ином случае? Каков порядок затребования вычета?

Возвраты налогового типа обладают давностью обращений. Она составляет 3 года с момента заключения договора и несения расходов.

При этом граждане могут как вернуть деньги за сделку, совершенную 36 месяцев назад, так и возместить расходы за последние 3 года расходов. Последний вариант актуален при требовании денежных средств за учебу или ипотеку.

Инструкция по запросу

За что можно вернуть 13 процентов? Ранее было сказано о том, какие сделки предусматривают возмещение нДФЛ. На самом деле все не так трудно понять, как кажется.

Далее выясним, каким образом можно требовать вычет налогового типа с государства. Для того чтобы добиться желаемого результата, человеку требуется:

- Заключить договор или провести ту или иную сделку от своего имени. Все расходы заявитель должен оплачивать из своих средств.

- Собрать документы, необходимые для вычета. С возможными пакетами справок познакомимся дальше.

- Заполнить ходатайство на возврат 13 %.

- Подать заявление на вычет в местный отдел ФНС.

- Дождаться ответа от налоговых органов.

- Получить положенные гражданину деньги. Они перечисляются на банковскую карту или счет в виде безналичного расчета.

Вот и все. Казалось бы, ничего трудного в этом нет. На деле приходится сталкиваться со значительными проблемами. Например, на этапе подготовки необходимых для возврата средств бумаг.

Основные документы

На что распространяется налоговый вычет? Ответ на этот вопрос больше не заставит человека долго задумываться. Намного больше неясностей встречается при подготовке необходимого для вычета пакета справок. Он будет меняться в зависимости от обстоятельств.

Задумываясь над тем, какие налоги можно вернуть и как это сделать, человек должен подготовить ряд документов. В обязательном порядке потребуются такие составляющие:

- удостоверение личности;

- квитанции, подтверждающие расходы человека;

- налоговая декларация;

- справки о доходах;

- трудовая книжка;

- реквизиты банковского счета или карты заявителя;

- заявление на предоставление налогового возврата.

Далее пакет справок будет дополняться определенными выписками. Их перечень напрямую зависит от того, за что человек возвращает себе денежные средства.

Имущественный вычет - документы

За что можно вернуть НДФЛ физическому лицу? Например, за приобретение недвижимости. Рассмотрим данный вычет на примере покупки жилья.

В этом случае заявителю придется дополнительно подготовить:

- выписку ЕГРН;

- договор купли-продажи;

- удостоверение личности или учредительные документы продавца.

- Семейным людям рекомендуется подготовить:

- справки о рождении детей;

- свидетельства о браке или разводе.

На этом все. Предъявив перечисленные бумаги сотрудникам ФНС, человек сможет претендовать на имущественный вычет.

Ипотека и вычеты - документы для требования денег

С чего можно вернуть 13 процентов? Перечень сделок, предусматривающих возврат подоходного налога, включает в себя ипотечное кредитование.

Чтобы запросить соответствующий вычет, заявителю потребуются те же справки, что и в случае с имущественным возвратом. Дополнительно прикладывают:

- ипотечное соглашение;

- график погашения кредита;

- справки об уплате процентов по ипотеке.

Все перечисленные составляющие должны быть представлены в виде копий с оригиналами. При этом вернуть себе деньги за выплату чужой ипотеки нельзя.

Документы для вычета за лечение

За что можно вернуть НДФЛ физическому лицу? Например, за медицинские услуги. Это не так уж и трудно. Главное придерживаться указанного выше алгоритма действий.

Чтобы в ходе реализации поставленной задачи у человека не было никаких проблем, ему придется взять с собой в ФНС:

- соглашение об оказании медицинских услуг;

- врачебное заключение с диагнозом заявителя;

- рецепты на медицинские препараты;

- лицензию клиники и ее аккредитацию;

- лицензию врача, который обслуживает человека (если его деятельность предусматривает соответствующий документ);

- справки, подтверждающие расходы пациента.

На этом перечень необходимых бумаг заканчивается. Если осуществляется возврат денег за медицинские услуги, оказанные близким, придется доказывать свое родство. Это нормальное явление.

Обучение - документы на вычет

Последний вариант развития событий - это оформление налогового вычета за образовательные услуги. Подобная операция проводится по указанным ранее правилам. Разница заключается лишь в пакете необходимых для реализации поставленной задачи документов.

Чтобы запросить в налоговой вычет за учебу, нужно взять с собой вместе с обязательными документы:

- договор с вузом;

- лицензию образовательного учреждения;

- аккредитацию специальности;

- справку студента;

- Для вычета за образовательные услуги, оказываемые родственникам, дополнительно придется подготовить:

- удостоверение личности студента;

- любые бумаги, способные подтвердить родство обучающегося с заявителем.

При этом у студента не должно быть официального трудоустройства. При его наличии оформление вычета станет невозможным.

Как часто требовать

Теперь понятно, как оформить возврат 13 процентов. Сколько раз можно вернуть НДФЛ?

К сожалению, однозначного ответа на этот вопрос нет. Все зависит от суммы сделки и от того, сколько налогов человек перевел в казну государства в том или ином году.

Вообще, налоговые вычеты можно просить бесконечное число раз. Право на возврат упраздняется, как только заявитель исчерпает установленные лимиты по возмещаемым средствам. Пожалуй, это единственное ограничение по количеству обращений в ФНС за возмещением НДФЛ.

Время обслуживания

С чего вернуть 13 процентов? Перечень услуг и сделок, предусматривающих возврат подоходного налога, мы уже рассмотрели. Более того, теперь понятно, как нужно требовать денежные средства.

Сколько времени уходит на оформление вычета? Это довольно долгая операция. В среднем заявление на вычет рассматривает 1,5-2 месяца. Еще столько же времени уходит на банковский перевод.

Отсюда следует, что в среднем на получение возврата налогового типа затрачивается 4-6 месяцев. Именно поэтому лучше не медлить с обращением в ФНС с соответствующим запросом.

Заключение

Мы выяснили, можно ли вернуть 13 процентов за различные сделки. Более того, вниманию был представлен порядок оформления вычета.

Гражданам могут отказать в возмещении части понесенных расходов. Когда такое происходит? Обычно отказы от ФНС встречаются, если:

- человек использует поддельные или недействительные документы;

- пакет справок сформирован не полностью;

- расходы понесены не из "кармана" заявителя.

При отправке ответа на запрос гражданина ФНС обязаны указать причину своего решения. С момента получения письма из налоговой у заявителя будет месяц на исправление ситуации без повторной подача ходатайства установленного образца.

Теперь понятно, за что можно вернуть НДФЛ в России. Сделать это, следуя указанным инструкциям и принципам, можно без особых хлопот и затруднений.