Возврат 13 процентов с покупки квартиры: порядок, условия и сроки

Россия - правовое государство, в котором население стараются всячески поддерживать. И даже совершая некоторые крупные траты, человек останется "в плюсе". Дело все в том, что в РФ определенные категории граждан могут возместить себе часть понесенных расходов. Речь идет о возврате 13 процентов с покупки квартиры или иной жилой недвижимости. Подобная операция называется вычетом. О ней мы и представим информацию далее.

Как воспользоваться соответствующим правом? Что для этого необходимо? Сколько и как быстро можно возместить себе денег за приобретение недвижимости? Ответы на все перечисленные вопросы и не только обязательно облегчат жизнь современному человеку. На самом деле получение вычета - это не так трудно. Особенно если заранее подготовиться к операции.

Определение

Возврат 13 процентов с покупки квартиры, как уже было сказано, называется вычетом. Но что это такое?

Налоговый вычет - процесс возмещения части расходов за те или иные сделки, либо освобождение гражданина от уплаты налогов в счет перечисленных подоходных налогов. Совершая некие расходы, человек вернет себе определенное количество средств.

Типы возвратов

При покупке квартиры государство возвращает 13 процентов от соответствующей сделки, но с некими ограничениями. Как воспользоваться подобным правом? И что для этого необходимо?

Налоговые вычеты бывают разными. За приобретение недвижимости полагается имущественный возврат. Он включает в себя несколько вариантов. А именно - основной вычет и ипотечный.

Граждане, взявшие кредит на жилье, могут оформить сразу два типа возврата. В противном случае разрешено при определенных обстоятельствах претендовать исключительно на основной вычет.

Ограничения по суммам

Возмещение 13 процентов при покупке квартиры - это не так трудно, как может показаться на первый взгляд. Главное помнить, кто и при каких условиях имеет право на реализацию соответствующих полномочий.

Стоит обратить внимание на то, что вычеты имеют определенные лимиты во возвращаемым суммам. Как только они исчерпываются, человек утрачивает право на возмещение расходов.

Возвращение 13 процентов при покупке квартиры положено до тех пор, пока гражданин не получит в общей сложности:

- 260 000 рублей за основной возврат;

- 390 000 рублей за ипотечный вычет.

При этом стоит помнить, что учитывается ставка 13 % от суммы, обозначенной в договоре купли-продажи, но не более указанных выше лимитов. Кроме того, нельзя возместить себе денег больше, чем человек перечислил в государственную казну в тот или иной период в виде НДФЛ.

Основные требования

Возврат 13 процентов с покупки квартиры возможен не всегда. И установленные ограничения - это далеко не единственная помеха при реализации соответствующих полномочий. Существует ряд условий, при которых человек получает право на оформление налогового имущественного вычета.

Чтобы требовать возмещения части расходов за приобретение жилья, необходимо:

- обладать гражданством РФ;

- иметь официальную работу;

- перечислять в госказну 13 % от доходов в виде НДФЛ;

- совершить покупку за свои средства;

- оформить объект недвижимости на себя.

Отсюда следует, что иностранец осуществить получение 13 процентов от покупки квартиры не сможет. Подобное право у него появляется исключительно после оформления гражданства РФ. До этого момента можно забыть о налоговом вычете за имущество.

О безработных и пенсионерах

Россия - это государство, в законодательстве которого есть свои интересные исключения. На основании всего вышесказанного следует, что гражданин, не имеющий работы или признанный пенсионером, не может требовать имущественный возврат. Но это совсем не так.

Дело все в том, что налоговые вычеты в РФ предусматривают так называемый перенос НДФЛ. Безработный, человек в декрете или пенсионер может учитывать при требовании возмещения 13 процентов при покупке квартиры подоходные налоги, уплаченные за последние 3 года.

Отсюда следует, что полное упразднение прав на вычет за имущество у безработного появляется только спустя 36 месяцев с момента прекращения перечисления НДФЛ в государственную казну.

Предприниматели и возмещение средств

Далее постараемся изучить самые спорные вопросы, связанные с вычетом 13 процентов при покупке квартиры. Некоторые интересуются тем, могут ли ИП пользоваться соответствующими полномочиями.

Предпринимательская деятельность в России при ее легализации считается официальным трудоустройством. Только право на вычет зависит от того, каким режимом налогообложения пользуется ИП. Он должен перечислять в государственную казну 13 процентов от своих доходов.

Соответственно, ИП на ОСНО право на вычет за имущество имеют. Остальные предприниматели, работающие по специальным режимам налогообложения, не обладают подобными полномочиями. Если ИП перечисляет в госказну налогов больше/меньше указанных процентов или вовсе перекрывает их отчислениями во внебюджетные фонды, придется смириться с отсутствием права на возмещение средств при покупке жилой недвижимости.

Использование маткапитала

Возврат 13 процентов с покупки квартиры налоговая осуществляет далеко не всегда. И не во всех случаях легко понять, на что рассчитывать гражданину. Особенно если подразумевается покупка недвижимости со сторонними вложениями. Скажем, посредством использования маткапитала.

Как уже было сказано, граждане должны совершить приобретение имущества за свои деньги и на свое имя. Использование маткапитала или иных государственных вложений не отнимает право на вычет налогового типа. Просто при расчете базы для возмещения НДФЛ сумма, указанная в договоре купли-продажи или ипотеки, будет уменьшена на соответствующие вложения. От полученной в конечном итоге суммы отсчитают 13 процентов. Это и окажется размером возврата. При всем этом нужно помнить об указанных выше лимитах средств.

Давность обращений

Возвращение 13 процентов при покупке квартиры в России - это не так уж и трудно. Главное - хорошо изучить законодательную базу вопроса. Кроме того, человек должен понимать, на что ему рассчитывать в том или ином случае.

У налоговых вычетов есть давность обращений. Требовать возмещения подоходного налога в нашем случае человек может не более чем через 36 месяцев с момента совершения сделки.

Еще один момент, достойный внимания - это возможность оформления вычета сразу за 3 предыдущие года. Очень удобно, если приходится возмещать деньги за пару лет обучения или ипотечное кредитование. Главное - правильно подготовиться к соответствующим операциям.

Важно: право на получение 13 процентов от покупки квартиры появляется у гражданина с момента совершениях первых платежей по счетам за сделку.

Куда обратиться

С основными моментами изучаемого вопроса разобрались. Теперь можно более подробно рассмотреть процедуру воплощения задумки в жизнь. При покупке квартиры возвращают 13 процентов. Но где? Куда обратиться за соответствующей услугой?

На данный момент налоговые вычеты могут быть возвращены через многофункциональные центры, службы "одного окна" или местные отделения налоговых служб. С некоторых пор имущественный возврат разрешено требовать по месту трудоустройства. Подобный прием отлично подходит тем, кто не планирует долгое время менять работу. В противном случае от такого подхода лучше отказаться.

Больше никакие организации не помогают в получении выплаты 13 процентов при покупке квартиры. Только частные компании-посредники. Они за дополнительную плату помогают собрать документы на вычет и затребовать его в ФНС. Но из-за необходимости оплаты посреднических услуг подобный прием не пользуется спросом.

Инструкция: оформляем вычет в ФНС

Как вернуть 13 процентов при покупке квартиры? Чтобы дать максимально правильный ответ на этот вопрос, нужно хорошенько разобраться в особенностях оформления налогового вычета. Это не так уж и трудно.

Инструкция по возврату 13 процентов с покупки квартиры через ФНС выглядит так:

- Осуществить формирование пакета справок, предусмотренных законодательством РФ, для дальнейших действий. С возможными необходимыми выписками ознакомимся позже.

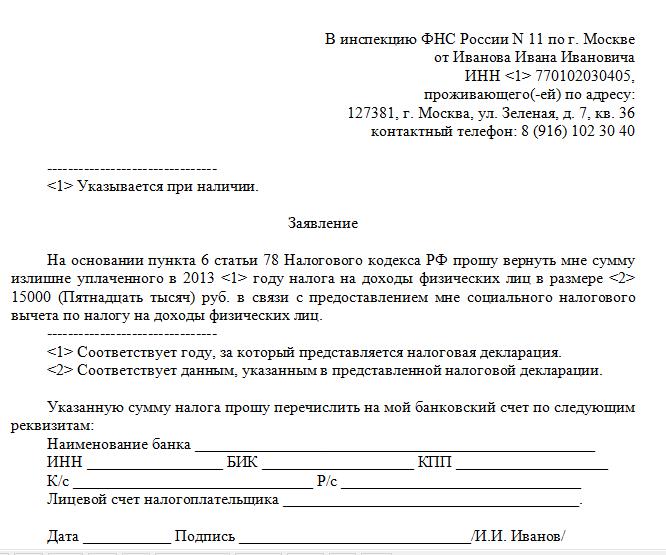

- Заполнить форму заявления на вычет.

- Подать прошение установленного образца в уполномоченный орган.

- Дождаться ответа от налоговой службы относительно предоставления возврата денег. Он должен быть представлен в письменном виде с обоснованием того или иного решения.

- Получить средства на указанный заранее счет.

Звучит совсем не страшно. Но на практике с вычетом 13 процентов при покупке квартиры у людей часто возникают определенные затруднения. Особенно если они не подготовились к операции заранее.

Руководство: оформляем вычет у начальства

Как уже было подчеркнуто ранее, человек может требовать возмещения подоходного налога за приобретение жилой недвижимости по месту своего трудоустройства. В рассмотренном ранее приеме деньги в виде возврата в полной сумме переводятся на указанный заявителем счет. Если же просить вычет 13 процентов при покупке квартиры у работодателя, то деньги выданы на руки не будут. Заработок гражданина освободят от подоходного налога на ту или иную сумму. Это не очень удобно. Кроме того, при смене места трудоустройства могут возникнуть определенные трудности.

Тем не менее понимать, как вернуть 13 процентов при покупке квартиры через работодателя, необходимо. Алгоритм действий при подобных обстоятельствах будет иметь следующий вид:

- Подготовить документацию, необходимую для дальнейших манипуляций. С ней ознакомимся позже.

- Составить и написать прошение на предоставление вычета через работодателя.

- Отдать документы своему начальнику.

- Ждать.

После этого в кратчайшие сроки работодатель рассмотрит поданное прошение, после чего произведет освобождение зарплаты от НДЛФ на ту или иную сумму. Это самое быстрое решение относительно возмещения подоходного налога.

Выписки для работодателя

Как осуществить возвращение 13 процентов при покупке квартиры, выяснили. Далее рассмотрим необходимые для воплощения задумки в жизнь бумаги. Это крайне важный момент. Без документов можно забыть о возмещении части денежных средств за покупку жилья.

Начнем с самого простого варианта развития событий. Речь идет об обращении за вычетом к работодателю. При подобных обстоятельствах бумажная волокита окажется наименьшей.

Гражданину придется взять с собой:

- заполненную форму заявления на вычет;

- идентификатор личности;

- выписку ЕГРН;

- договор купли-продажи или ипотеки;

- расписки о передаче денег по договору.

Больше ничего не нужно. Остальные бумаги работодатель при необходимости подготавливает и проверяет самостоятельно. Ничего трудного или непонятного в перечне нет.

Основные справки для ФНС

Возврат 13 процентов с покупки квартиры в РФ через налоговые службы сопровождается значительной бумажной волокитой. И поэтому подобный процесс доставляет немало затруднений.

В обязательном порядке для налогового имущественного вычета гражданин должен взять с собой:

- договор ипотеки или купли-продажи;

- паспорт заявителя;

- заполненное заявление на вычет с реквизитами счета получателя;

- расписки и чеки, указывающие на расходы по сделке;

- 2-НДФЛ (или иные выписки о доходах);

- налоговую отчетность за тот или иной период;

- выписки ЕГРН на объект недвижимости.

Это только начало. Вычет 13 процентов при покупке квартиры обычно требует предъявления дополнительного пакета справок, особенно если гражданин изначально не подготовится к соответствующему процессу.

Для процентов по ипотеке

Как вернуть себе уплаченные за ипотеку проценты?

Перечисленные выше бумаги должны дополняться:

- графиком осуществления платежей;

- банковскими справками о перечислении денег;

- выписками, подтверждающими факт уплаты процентов за кредит.

Вся документация должна быть представлена в виде оригиналов, но и об их копиях не стоит забывать. Наличие оных значительно облегчит жизнь.

Если есть семья

Возврат 13 процентов с покупки квартиры человеку, у которого есть семья, осуществляется с большими проблемами. Связано это с тем, что таким лицам нужно предъявлять дополнительные справки на вычет.

Среди них выделяют:

- свидетельство о разводе или браке;

- брачное соглашение;

- справки об усыновлении или рождении общих детей.

Важно: заявление на вычет рассматривается около 2-2,5 месяцев, столько же уходит на перевод денег получателю. Возмещение НДФЛ через работодателя отнимает всего месяц.