Документы на возврат налога на квартиру: полный перечень, условия, получение решения

Налоговый вычет - право почти каждого гражданина РФ. Его реализация помогает вернуть часть денег, уплаченных за те или иные услуги. Например, за приобретение недвижимости. Подобная операция интересует многих граждан. Поэтому далее мы изучим документы на возврат налога на квартиру. Кроме того, необходимо выяснить, как именно осуществить возмещение денежных средств за упомянутую сделку. Справиться с подобной задачей гражданин сможет только при тщательной предварительной подготовке. К счастью, на самом деле все проще, чем кажется. И даже неопытный в налоговой сфере человек сможет затребовать возврат налога.

Определение

Документы для возврата налогов в России могут быть разными. Перед тем, как их собирать, нужно хорошенько изучить законодательную базу вопроса. А именно - основы получения вычетов.

Налоговым вычетом называют процесс возмещения или официального освобождения от налоговых платежей в счет ранее перечисленных средств в виде НДФЛ. Фактически, гражданин сможет вернуть себе часть денег за сделку. В нашем случае - за приобретение недвижимости.

Виды имущественных возвратов

Документы для возврата налога НДФЛ при покупке квартиры могут быть разными. Они меняются в зависимости от обстоятельств. Но сначала важно понимать, при каких условиях можно запросить соответствующие средства.

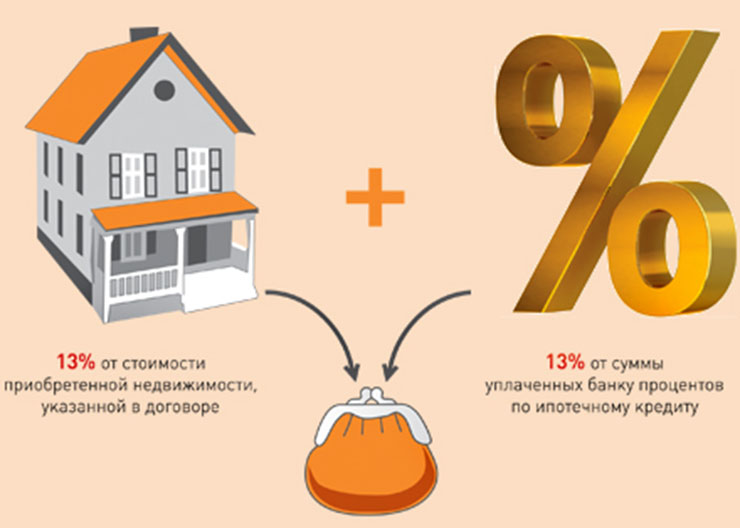

Вычет, оформляемый за сделки с недвижимостью, называется имущественным. Он бывает разных типов - основным и ипотечным. Первый оформляется при покупке имущества всегда. Ипотечный вычет полагается за проценты по кредиту на жилье.

Важно: гражданин может требовать одновременно оба имущественных вычета.

Ограничения по суммам

Документы на возмещение НДФЛ при покупке квартиры в России подготавливаются разные. К сожалению, подать на возврат налога за сделку можно не всегда. Государство предоставляет определенные суммы по возмещаемому НДФЛ. Как только они будут израсходованы, претендовать на средства не получится. Это попросту не предусматривается текущими законами.

В виде основного вычета в общей сложности нельзя вернуть больше 260 тысяч, а за проценты по ипотеке - больше 390 тысяч рублей. При этом налоговый возврат составляет 13 % от стоимости сделки, но не более указанных ограничений.

Еще один момент, достойный внимания - перечисленные в государственную казну налоги. Гражданин не может затребовать в виде возврата НДФЛ суммы, превосходящие переведенные подоходные налоги в том или ином периоде. То есть, вернуть больше уплаченных средств в виде НДФЛ не получится.

О давности

Документы для возврата НДФЛ можно подавать далеко не всегда. Дело все в том, что граждане должны помнить о так называемой давности обращений. Как только она истечет, человек утратит право на вычет за ту или иную сделку.

Давность налоговых возвратов составляет всего 36 месяцев. В течение этого срока можно требовать НДФЛ за ранее совершенные расходы. Более того, можно сразу оформить возврат сразу за 3 года. Это очень удобно при требовании ипотечного вычета.

Кратность обращений

Как часто можно собирать документы для возврата НДФЛ при покупке квартиры? Есть ли какие-нибудь ограничения по частоте обращения в уполномоченные органы?

Как таковых их нет. Единственное ограничение - это возвращаемые суммы подоходного налога. Пока они не исчерпаны, можно пользоваться правами на имущественный вычет.

Сколько именно человек может подавать запросы на возмещение НДФЛ? Бесконечное число раз, но с учетом установленных лимитов. Обычно население требует возврат подоходного налога 1-3 раза. Все зависит от стоимости приобретенной недвижимости.

Условия для возврата

Документы на возврат налога на квартиру могут подать в уполномоченные органы далеко не все. Существуют условия, продиктованные действующим законодательством для реализации соответствующих прав. Кто имеет право на вычет?

Для того, чтобы подать соответствующий запрос в уполномоченные органы, гражданин должен:

- перечислять НДФЛ в размере 13 % от доходов в государственную казну;

- иметь официальное место работы;

- обладать гражданством РФ;

- совершить сделку по покупке жилья от своего имени и за свои средства.

То есть, иностранцы могут претендовать на вычет только при наличии двойного гражданства. Одно из них в обязательном порядке должно быть российским.

Перенос НДФЛ

Но это еще не все. Исходя из указанной выше информации, можно сделать вывод о том, что пенсионеры и безработные не имеют права на вычет. Это неверно.

В России можно осуществить так называемый перенос НДФЛ. В этом случае гражданин имеет право на вычет имущественного типа, но при его предоставлении будут учитываться деньги, перечисленные в виде подоходного налога за последние 36 месяцев.

Отсюда следует, что отсутствие трудоустройства с уплатой 13 % подоходного налога отнимает право на оформление вычета. К счастью, на практике перенос НДФЛ осуществляется не так уж и часто.

Места обслуживания населения

Документы для возврата подоходного налога нужно собрать, а затем подать в определенные инстанции. Какие именно? Кто занимается оформлением вычетов налогового типа?

Сегодня подобные услуги могут быть оказаны:

- местными миграционными службами;

- многофункциональными центрами.

С недавних пор вычеты разрешили просить через работодателей. Это не самое популярное решение. На то есть свои причины, но о них расскажем позже.

Куда лучше обращаться с подготовленной документацией? Практика показывает, что идеальным решением является оформление вычета напрямую через ФНС или МФЦ. Именно на этот расклад сделаем упор далее.

Инструкция по требованию вычета

Нужно осуществить возврат подоходного налога при покупке квартиры? Документы для воплощения задумки в жизнь будут меняться в зависимости от ситуации. И далеко не всегда их легко собрать. В некоторых случаях придется изрядно постараться.

Только подготовка документации для вычета - это всего половина дела. Как оформить вычет в целом? Для этого достаточно следовать такой инструкции:

- Сформировать пакет бумаг, необходимый для оформления вычета. Возможные его элементы представлены вниманию ниже.

- Заполнить заявление на возврат НДФЛ и подать его в уполномоченный орган.

- Дождаться ответа от работодателя или от ФНС. Все зависит от того, куда именно изначально обращался заявитель.

- Получить денежные средства в установленных размерах. В случае оформления вычета через работодателя, зарплата человека освободится от НДФЛ на ту или иную сумму. Если же требовать вычет через ФНС, на указанный заранее счет государство переведет положенные средства.

На этом все. Если документы для возврата подоходного налога были собраны правильно, отказать в обслуживании не должны. Во всяком случае, если у гражданина действительно есть право на вычет имущественного типа.

Предприниматели и возврат НДФЛ

Какие документы нужны для возврата налога? К сожалению, дать однозначный ответ на подобный вопрос не получится. Человеку придется отталкиваться от конкретной ситуации. Перед изучением пакета бумаг для вычета имущественного плана, постараемся разобраться в самых спорных и неоднозначных вопросах, задаваемых населением.

Например, многие интересуются, могут ли предприниматели претендовать на имущественные вычеты. Да, но только не все. Как уже было сказано, для возмещения подоходного налога нужно переводить налоги в виде НДФЛ в размере 13 % от полученной прибыли. Это возможно на ОСНО.

Большинство предпринимателей либо используют специальные режимы налогообложения, либо вообще не платят налоги, перекрывая их обязательными отчислениями в ПФР и на медстраховку. При подобных обстоятельствах на возмещение НДФЛ претендовать никак не получится.

Сторонние вложения и вычеты

Документы для возврата налога при покупке квартиры могут включать в себя различные элементы. Среди них можно выделить обязательные и второстепенные выписки. Обо всех этих составляющих расскажем позже.

Второй спорный вопрос населения по вычетам - можно ли использовать при покупке жилья государственную помощь. Например, материнский капитал. Или сторонние вложения отберут право на вычет за ту или иную покупку?

Материнский капитал и иные формы господдержки при приобретении недвижимости использовать можно. Просто при подобных обстоятельствах база для подсчета возвращаемого НДФЛ будет уменьшена на размер сторонних вложений. От полученной суммы отсчитают 13 %, которые и вернут в конечном итоге заявителю.

Срок обслуживания

Документы на возмещение НДФЛ при покупке квартиры собраны и поданы в уполномоченный орган. Сколько ждать ответа и денег в конечном итоге?

Если гражданин решил запросить вычет через работодателя, зарплату освободят от НДФЛ через месяц. Это быстрое, но не всегда удобное решение.

Если же подавать заявление на имущественный вычет в ФНС или МФЦ, человеку придется ждать рассмотрения запроса около 3 месяцев . И еще столько же времени обычно затрачивается на банковский перевод по предложенным реквизитам. Отсюда следует, что в среднем на оформление вычета нужно потратить около 6 месяцев. Быстро или моментально деньги получить от ФНС не получится ни при каких условиях.

Основные справки

Осуществляется ли возврат налога при покупке квартиры? Список документов для воплощения задумки в жизнь будет, как уже было сказано, меняться. Он напрямую зависит от конкретной ситуации.

Для начала выясним, какие бумаги необходимо взять с собой при обращении в ФНС в обязательном порядке. К таковым справкам принято относить:

- установленную форму заявления, заполненную гражданином;

- идентификатор личности человека;

- выписки с места жительства;

- справки ЕГРН;

- правоустанавливающие документы на объект недвижимости;

- расписки о передаче денег за сделку продавцу;

- налоговые декларации за тот или иной налоговый период;

- справки о доходах (обычно по форме 2-НДФЛ).

Все указанные выписки рекомендуется брать вместе с копиями. Без них обойтись можно, но иногда в уполномоченных органах просят сделать оные. Оригиналы бумаг в конечном итоге должны остаться у заявителя.

Для основного имущественного возврата

Документы для возврата НДФЛ при покупке квартиры подготавливаются с учетом особенностей конкретной ситуации. С основными бумагами разобрались. Что необходимо подготовить для основного имущественного вычета?

Для этого потребуется дополнить указанный выше перечень следующими бумагами:

- договор купли-продажи;

- расписки о получении продавцом денег;

- учредительными документами продавца или копией его паспорта.

На самом деле все проще, чем кажется. У добросовестного покупателя жилья не возникнет никаких проблем с оформлением соответствующего возврата. Главное, заблаговременно подготовиться к соответствующей операции.

Ипотечный возврат - список бумаг

Документы на возврат налога на квартиру может подразумевать возмещение НДФЛ за проценты по кредиту за жилье. Разрешается оформить его как при основном вычете, так и после него.

В любом случае, указанные выше списки дополняются:

- ипотечным соглашением;

- графиком платежей по кредиту;

- платежными поручениями, указывающими на погашение долга;

- выписками из банка, подтверждающими уплату процентов по кредитованию.

Как и в перечисленных ранее случаях, нужно взять с собой сразу и оригиналы бумаг, и их копии. Отдельного нотариального заверения последних не требуется. А это значительно облегчает жизнь.

Для семейных людей

Документы на возврат налога на квартиру все чаще дополняются иными справками. Например, тяжелее всего подготовка к операции дается семейным людям. Особенно если речь идет о возврате НДФЛ за совместно нажитое имущество.

Дело все в том, что при подобных обстоятельствах сотрудники уполномоченных органов требуют от заявителя:

- свидетельство о браке;

- выписки о расторжении брачного союза;

- брачное соглашение (при наличии);

- свидетельства об усыновлении или рождении детей.

Кроме того, если речь идет о покупке совместно нажитого имущества, рекомендуется сразу указать, как супруги будут распределять вычет между собой. Соответствующие данные прописываются в ходатайстве установленной формы.

Для работодателя

Как уже было сказано ранее, граждане могут оформить вычет за имущество через работодателя. Это не самое лучшее решение, так как деньги в этом случае будут выражены освобождением зарплаты от НДФЛ на ту или иную сумму. При смене места работы не исключены проблемы с возмещением подоходного налога.

Чтобы оформить имущественный вычет таким образом, заявителю рекомендуется передать работодателю:

- заполненную форму заявления;

- идентификатор личности;

- свидетельство о браке/разводе/удочерении или рождении детей;

- договор кредитования или купли-продажи;

- расписки о передаче средств за сделку;

- выписки ЕГРН на объект недвижимости.

За нежилое помещение (например, садовый домик) вычет оформить не получится ни через работодателя, ни посредством обращения в ФНС.