Налоги ИП: размер и порядок начисления налогов, штраф за неуплату

Статус индивидуального предпринимателя дает физическому лицу возможность заниматься бизнесом без образования фирмы. Это накладывает на него определенные обязанности, в том числе уплачивать налоги и взносы. На то, какие налоги ИП должен уплачивать, преимущественно влияет выбранный им налоговый режим. Далее рассмотрим все возможные варианты.

ИП на основном режиме налогообложения

Если предприниматель не стал при регистрации выбирать льготный режим, считается, что он применяет основную систему налогообложения. Какие налоги платит ИП на ОСНО? Основных платежей всего два:

- НДС. Этим налогом облагается выручка от реализации товаров и услуг. Уплачивается он по ставке 18%. С 2019 года основная ставка НДС будет поднята до 20%. Есть льготные категории товаров, облагаемые по ставке 10%, а также деятельность, не облагаемая НДС. Часть налога, которая указана в полученных от поставщиков счетах-фактурах, может быть принята к вычету.

- НДФЛ — это подоходный налог ИП. Уплачивается по ставке 13%.

Иногда ИП должен уплачивать налог на имущество — если есть объекты, которые он использует в предпринимательской деятельности. Ставка варьируется от 0,1 до 2 %.

ИП на «упрощенке»

Упрощенная система (УСН) может быть выбрана предпринимателем при регистрации либо на протяжении 30 дней после. Также можно перейти на этот налоговый режим со следующего календарного года, но лишь в том случае, если предприниматель «впишется» в установленные критерии. Это стоимость основных средств и объем дохода, а также количество сотрудников.

Какие налоги платит ИП на «упрощенке»? Вместо НДФЛ, НДС и налога на имущество ФЛ (по объектам, которые участвуют в предпринимательской деятельности) уплачивается единый налог при УСН. Объектом обложения по выбору ИП могут быть:

- Доходы. В таком случае налог уплачивается по ставке 6%.

- Доходы за минусом расходов. В этом случае ставка налога составляет 15%. Есть определенный минимум — 1% от суммы дохода.

Указанные ставки являются максимальными — власти регионов в целях поддержки малого предпринимательства могут их понизить. Более того, в настоящее время действует режим налоговых каникул для ИП на УСН. Распространяется он на отдельные сферы — производственную, социальную и научную, а также сферу оказания услуг населению. Налоговые каникулы на территории субъекта РФ вводятся решением региональных властей. Они также должны определить конкретную деятельность, на которую распространяются преференции.

Предприниматель на ЕНВД

«Вмененка», как и налог при УСН, заменяет НДФЛ, НДС и налог на «предпринимательское» имущество. Особенность в том, что уплачивается ЕНВД в фиксированном размере вне зависимости от наличия дохода. Другими словами, этот налог ИП должен уплатить и при отсутствии деятельности, и при убытках.

ЕНВД может быть выбран предпринимателем по желанию, но лишь в том случае, если он введен на территории, где ИП ведет бизнес. И если предприниматель занимается той деятельностью, на которую распространяется «вмененка». Помимо этого, у ИП должно быть менее 100 сотрудников.

Ставка налога — 15%, однако по решению муниципальных органов она может быть снижена до 7,5%. Налоговой базой по ЕНВД является величина вмененный доход, который зависит от вида деятельности и физического показателя, например, площади зала или количества работников. Для каждого показателя установлена собственная базовая доходность. Вмененный доход корректируется на коэффициенты:

- К1 — коэффициент роста потребительских цен (в 2018 году это 1,868);

- К2 — вводится регионами и может варьироваться от 0,005 до 1.

Общая формула расчета вмененного дохода такова: Базовая доходность х Физический показатель х К1 х К2. Налог составит 15% от полученной суммы.

Например, ИП на ЕНВД держит небольшой магазинчик площадью 40 кв. метров. Для этой деятельности установлен физический показатель — 1 кв. метр площади магазина, базовая доходность по нему равна 1800 рублей. Ежемесячная сумма налога ИП составит (для примера К2=1): 1 800 х 40 х 1,868 х 1 х 15 / 100 = 20 174,4 рубля.

ИП на ЕСХН

Предприниматели-сельхозпроизводители могут перейти на уплату единого сельскохозяйственного налога. Он заменяет собой НДС, НДФЛ и имущественный налог. Ставка всего 6%, причем налоговой базой является доход за минусом расходов.

Таким образом, этот режим весьма выгоден. Но применять его могут далеко не все — он создан с целью поддержать сельскохозяйственных производителей. Кого конкретно закон относит к таковым, можно узнать из статьи 346.2 НК РФ.

Предприниматель на патенте

И последний налоговый режим, который предусмотрен действующим законодательством, это патент или ПСН. Причем это единственный налоговый режим, созданный специально для предпринимателей. Организации перейти на него не могут в принципе.

Суть ПСН в том, что вместо уплаты все тех же трех налогов (НДС, НДФЛ и налога на «предпринимательское» имущество), ИП покупает патент. Его стоимость — это и есть налог ИП на ПСН. Приобрести патент можно на 1-12 месяцев, а стоимость зависит от вида деятельности. Оплатить патент можно двумя частями:

- 1/3 — в течение 90 дней с даты начала действия патента;

- 2/3 — до конца срока его действия.

Ограничений для применения ПСН довольно много. Во-первых, эта система должна быть введена на территории региона. Во-вторых, существуют патенты далеко не на все виды деятельности. В основном налоговый режим ориентирован на сферу обслуживания населения. Например, можно приобрести патент на парикмахерские услуги, ремонт мебели, репетиторство, перевозку пассажиров или грузов. Все виды деятельности, для которых теоретически можно купить патент, перечислены в Налоговом кодексе (статья 346.43).

Кроме того, для применения ПСН у предпринимателя должно быть не более 15 работников. Если доход предпринимателя с начала календарного года превысит 60 млн рублей, то право на применение патента он потеряет.

Стоимость патента исчисляется от величины потенциально возможного дохода, который зависит от вида деятельности и региона. Ставка «патентного» налога — 6%. Субъекты РФ на своих территориях могут водить нулевую ставку для ИП, занятых в сферах производства, оказания бытовых услуг населению, а также социальной и научной. Эти налоговые каникулы пока предусмотрены на период до 2020 года. Кроме того, для Крыма и Севастополя ставка патентного налога может быть снижена до 4% до 2021 года.

Чтобы рассчитать стоимость патента на определенный срок, берется налоговая база (потенциально возможный доход) за определенное количество месяцев. Для удобного расчета на сайте ФНС предусмотрен калькулятор стоимости патента.

Например, для парикмахера из Москвы в 2018 году стоимость патента (налога за ИП) за год составила 59 400 рублей. А предприниматель из Тульской области, который занимается ремонтом жилых и иных построек, заплатил за патент в 2018 году всего 4 950 рублей.

Страховые взносы

Помимо налогов, предприниматель должен страховать себя и уплачивать взносы. Эта обязанность не зависит:

- от применяемой системы налогообложения;

- от наличия дохода и факта ведения деятельности.

Другими словами, уплачивать собственные страховые взносы должен любой ИП. Поэтому, если деятельность не ведется, целесообразно подать заявление о ее прекращении (как говорят в народе, «закрыть ИП»).

Какие взносы платит ИП за себя? Они делятся на 2 вида:

- пенсионные;

- медицинские.

Начнем с последних. Медицинские взносы зафиксированы и не зависят от размера дохода. В 2018 году это 5 840 рублей, в 2019 году — 6 884 рублей, в 2020 году — 8 426 рублей. Сумма указана за полный год.

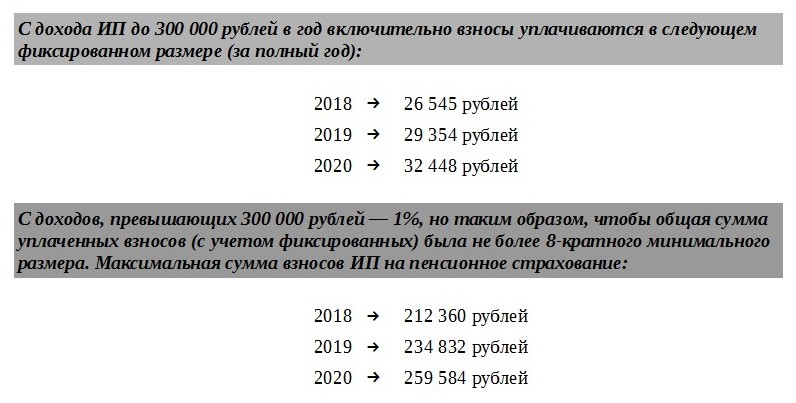

Взносы на пенсионное страхование определяются иначе. Как именно — это показано на следующей схеме.

Налоги ИП при совмещении режимов

Законодательство не запрещает предпринимателю совмещать налоговые режимы. Например, нередко УСН используют совместно с ЕНВД, хотя возможны и другие вариации. Единственное ограничение — не получится совместить упрощенную и основную системы налогообложения. Первоначально ИП должен выбрать одну из них, и к ней при необходимости и наличии такой возможности добавить дополнительный режим.

Если ИП совмещает режимы, в рамках каждого из них он уплачивает налоги, которые им предусмотрены. Например, предприниматель осуществляет деятельность на УСН и решает открыть новые направление бизнеса, для которого выбирает ЕНВД. В таком случае с доходов по старой деятельности он уплачивает налог при УСН, а по новой — ЕНВД.

ИП с работниками

Если предприниматель нанимает сотрудников, он приобретает дополнительные функции по уплате налогов и страховых взносов.

По отношению к своими работникам ИП является налоговым агентом по НДФЛ. Он должен рассчитывать их налоги, удерживать из доходов и перечислять в бюджет. Базой для исчисления НДФЛ за работников являются их доходы, которые уменьшаются на величину определенных законом вычетов. При этом некоторые виды доходов от налогообложения освобождены. База облагается налогом по ставке 13%. Исключение составляют работники-иностранцы — они уплачивают НДФЛ по ставке 30 %.

Кроме того, для своих сотрудников ИП является страхователем. Он уплачивает взносы на страхование физических лиц, которым он осуществляет выплаты. Базовые ставки таковы: пенсионное страхование — 22%, медицинское — 5,1%, социальное — 2,9%. Также ИП должен застраховать лиц, нанятых по трудовому договору, от несчастных случаев на работе. Страховая ставка устанавливается для каждого работодателя индивидуально Фондом социального страхования. Она может варьироваться в пределах от 0,2 до 8,5%. Зависит ставка взносов на травматизм от того, какой деятельностью занимается ИП.

Обратите внимание, что ИП платит взносы на страхование работников из собственных средств. В отличие от НДФЛ, который удерживается из их зарплаты.

Отраслевые и местные особенности

То, какие налоги ИП обязан уплачивать, может быть связано и с деятельностью, которую он осуществляет. К отраслевым платежам относятся акцизы, НДПИ, налог при промышленном заборе воды и некоторые другие.

Нужно учитывать и то, что в той местности, где предприниматель ведет свою деятельность, могут быть свои особенности в части налогообложения. Например, в Москве существует торговый сбор. Его уплачивают субъекты бизнеса, в том числе ИП, которые занимаются розничной торговлей. Региональные и местные особенности могут проявляться также и в установление пониженных налоговых ставок, предоставлении льгот или налоговых каникул, когда это допускает федеральное законодательство.

Ответственность

За неуплату налогов индивидуальному предпринимателю грозят штрафы, а за несвоевременный расчет с бюджетом — пени.

Основания для штрафа определены в Налоговом кодексе (статья 122). Назначается он в том случае, если неуплата произошла из-за занижения либо неверного исчисления налоговой базы (или базы по взносам). Когда это стало результатом ошибки, назначается штраф 20% от суммы неуплаты. Если же предприниматель занизил базу умышленно, то штраф составит 40% от неуплаченного налога либо взноса.

Когда занижения базы не выявлено, штраф не назначается. Если предприниматель подал декларацию и указал все суммы добросовестно, но уплатил налог с опозданием или не уплатил вовсе, в качестве меры ответственности за каждый день просрочки ему начисляются пени. Тариф — 1/300 ключевой ставки Банка России. Расчет пени начинается со дня, который следует за окончанием срока уплаты налога либо взноса. Начислять пени полагается вплоть до того дня, когда задолженность будет погашена.

Предприниматель-работодатель также может быть привлечен к ответственности по статье 123 НК РФ. Она наступит, если ИП несвоевременно или не в полном объеме будет перечислять НДФЛ за своих сотрудников. Размер штрафа в этом случае составит 20% от суммы, которую предприниматель, как налоговый агент, должен удержать с физических лиц и перечислить в бюджет.

Личные налоги физлица

Индивидуальный предприниматель — это статус физического лица. Став ИП, гражданин приобретает дополнительные права и обязанности, но и старые остаются при нем. Если у физлица есть объекты, облагаемые какими-то иными налогами — автомобиль, квартира, дача, земельный участок, источник водозабора (колодец или скважина), — их он тоже обязан уплачивать. Об исчислении беспокоиться не приходится, поскольку такие налоги уплачиваются по уведомлениям, которые направляет ФНС.

Итак, то, какие налоги платит индивидуальный предприниматель, зависит от ряда факторов. Решающую роль играет выбранная налоговая система. Кроме того, нужно принимать во внимание особенности деятельности и местного законодательства. А предпринимателям, которые привлекают наемный труд, важно своевременно исполнять функции налогового агента и страхователя.